(令和4年5月17日更新)

本記事では、不動産を相続した際の「相続税」についてご紹介しています。

非常に複雑にできている相続制度ですが、自分には関係ないと思っていても、突然降ってわいたような状況で相続人となることもあり、誰にとっても決して他人事ではありません。

そんな相続の制度における、不動産にかかる相続税とその計算方法などについて、なるべくわかりやすく解説します。

■相続税の概要

被相続人から相続人が取得した財産に課される税金が「相続税」です。

相続における「相続人」とは財産を取得する人で「被相続人」とは亡くなった人を指します。

相続税は以下の方法により算出されます。

相続税=(相続財産総額−基礎控除額)×相続税率

また、相続税率は以下の速算表のとおりです。

つまり、上記の計算による基礎控除額を超える部分に対して相続税が課されることとなります。

1.相続財産の総額を計算する

2.控除額の合計を計算する

3.上記速算表に当てはめて相続税を算出する

以上が相続税を算出する手順となります。

相続財産が全て現金ならば、額面通りの計算となるため簡単なのですが、不動産の場合は、購入した金額や売却した場合の時価などでは計算しません。

相続税における不動産の評価額には一定の算出方法があります。

次にご紹介していきます。

■相続税における不動産の評価

前述の計算に基づいて相続税を算出するにあたり、相続財産に不動産がある場合、不動産の評価額を出さなければなりません。

その計算方法にはいくつかの方法がありますので、以下に解説していきます。

路線価方式

路線価方式は、土地の評価をする場合に用いる一般的な評価法です。

国税庁が毎年1月1日時点の路線価を設定し、7月上旬に公表している指標です。

https://www.rosenka.nta.go.jp/

国税庁:路線価図

路線価は市街地内の道路のほぼ全てに、1㎡あたりの価格が網羅されています。

つまり、対象の土地が接する道路に割り振られている1㎡あたりの価格が、土地の評価額ということです。

ただし、そのまま評価額とするのではなく、以下のように計算します。

土地の評価額=路線価×面積×補正率

補正率とは、標準を「1.0」とした場合に、特殊な要件が絡む土地に対して価値の補正をすることです。

例えば以下のような場合です。

・変形地

・日当たりが悪い

・騒音や異臭などがする

・間口が狭い

・奥行が長くて大きい

このような土地に対しては、路線価×面積から補正がかかるため、実質的に評価額が下がることになります。

相続税の土地評価においては、上記で算出した評価額の80%前後が、最終的な評価額の目安となることが一般的です。

ただし、土地を貸している場合(土地の上に他人の建物が建つ場合)には「貸宅地」と呼ばれ、以下の計算式となります。

評価額=路線価の評価額×(1-借地権割合)

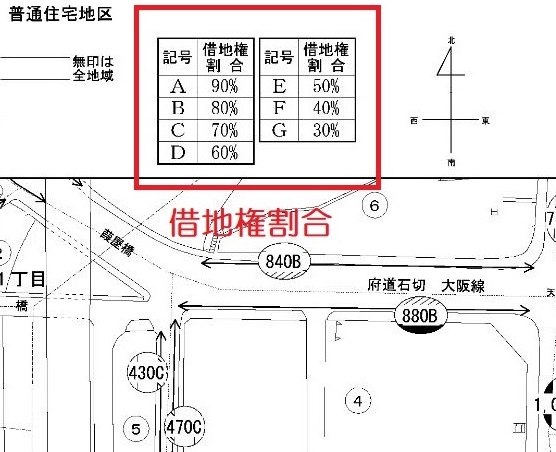

なお、借地権割合は路線価図に記載されており、それぞれの記号に対応する借地権割合が適用されます。

上記の図の赤枠部分が借地権割合です。

各道路に割り振られた路線価の末尾にあるアルファベットがそれぞれの借地権割合に対応します。

また、自身で賃貸マンションなどを所有している場合には「貸家建付地」として評価され、以下の計算式となります。

評価額=路線価の評価額×(1-借地権割合×借家権割合×賃貸割合)

なお、借家権割合は一律で30%です。

賃貸割合は、被相続人が亡くなった時点での建物稼働率を指し、賃貸中の専有部分床面積÷建物全体の専有部分合計で割り出します。

路線価方式は、路線価が設定されている市街地では有効となりますが、郊外など路線価が設定されていない土地の場合には「倍率方式」が用いられます。

次にご紹介していきましょう。

倍率方式

倍率方式とは、路線価が設定されていない場合に用いられる評価方式で、以下のように計算します。

土地の評価額=固定資産税評価額×国税局長が定める倍率

倍率は、各地域ごとに国税局長が定めている倍率で、毎年見直されており、固定資産税評価額は3年に1回評価替えがなされます。

https://www.rosenka.nta.go.jp/docs/ref_rtof.htm

国税庁:評価倍率表

土地を売却した価格での評価

土地を売却した価格を基準に相続税の評価を出す場合もあります。

ただし冒頭のとおり、売却額をそのまま土地の評価とすることは一般的ではなく、このケースは路線価方式および倍率方式によって算出される評価額よりも、売却額が低くなる場合に用いられる方法です。

さらに、路線価方式などの評価方法とは違い、状況によっては税務署に認められない場合もあります。

建物は固定資産評価額と同等

建物の評価は、基本的には固定資産税評価額のとおりです。

固定資産税評価額は各市町村が決定しており、同市町村で取得が可能な「評価証明書」に明記されています。

ただし、建物状況によって用いられる計算式もあるため、以下をご参考ください。

固定資産税評価額×(1-借家権割合×賃貸割合)

なお、借家権割合と賃貸割合については、土地の場合と同様になります。

建物の評価額=リフォーム費用−死亡日までの償却額×70%

死亡日までの償却額は「リフォーム費用×90%×経過年数÷耐用年数」で割り出しま

経過年数はリフォーム日から死亡日までの年数ベースとなり、1年未満は切り上げです。

また建物については、国税庁が定める耐用年数表から、該当する建物の種別を当てはめて割り出します。

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/pdf/2100_01.pdf

国税庁:「主な減価償却資産の耐用年数表」

建物の評価額=建築費用の原価×70%

建築費用の原価は、予定総工費に進捗率をかけて計算します。

例えば総工費3,000万円で進捗率が60%の場合だと1,800万円です。

このように、固定資産税評価額を基準に、建物の条件によってはさまざまな計算式があることがわかりました。

次は、相続税の計算において最も重要となる「控除」について解説します。

■不動産における相続税の控除方法

相続税=(相続財産総額−基礎控除額)×相続税率

相続税は、前述および上記の計算式によって割り出されます。

つまり、控除額が相続財産を上回っていれば相続税は0円です。

これからご紹介する控除について把握しておきましょう。

3,000万円+600万円×相続人数

「3,000万円+600万円×相続人数」が基礎控除額です。

例えば5,000万円の遺産を2人の相続人で受け取る場合には、

5,000万−(3,000万円+600万円×2)=800万円

と、このようになります。

小規模住宅宅地等の特例

小規模住宅宅地などの特例を用いて、それぞれの区分に対応する土地における評価額の減額を受けられます。

| 相続開始の直前の宅地利用区分 | 要件 | 限度面積 | 減額割合 | |||||||

| 被相続人の事業の用に供されていた宅地 | 貸付事業以外の 事業用の宅地 | 特定事業用地等 | 400㎡ | 80% | ||||||

| 貸付事業用の宅地 | 法人へ貸付け、その法人の事業用の宅地 | 特定同族会社事業用宅地等 | 400㎡ | 80% | ||||||

| 貸付事業用宅地等 | 200㎡ | 50% | ||||||||

| 法人へ貸付け、その法人の貸付事業用宅地 | 貸付事業用宅地等 | 200㎡ | 50% | |||||||

| 被相続人などの貸付事業用宅地 | 貸付事業用宅地等 | 200㎡ | 50% | |||||||

| 被相続人の居住に供されていた宅地 | 特定居住用宅地等 | 330㎡ | 80% | |||||||

国税庁:No.4124「相続した事業の用や居住の用の宅地等の価額の特例」より抜粋

また、面積が500㎡または1000㎡を超える土地の場合でも、一定の要件を満たした場合に受けられる特例もあります。

・三大都市圏で500㎡、それ以外は1,000㎡以上の土地

・普通商業・併用住宅または普通住宅地区内

・市街化調整区域に該当しない 等

その他にも要件があり、小規模宅地の特例と比較すると要件は複雑となりますが、20~30%の評価額を下げられる特例です。

相続時精算課税制度の利用

相続時精算課税制度とは、2,500万円の特別控除のことです。

60歳以降の父母・祖父母から20歳以上の子や孫への生前贈与として利用できます。

要するに、親や祖父母からの贈与について、2500万円までは何度でも贈与税が非課税で受け取れますが「相続時精算課税」という点に注意です。

贈与者が亡くなった際に、相続時精算課税制度を利用した財産は、相続税の対象として差し戻されます。

つまり、贈与税としては非課税でも相続税の対象にはなってしまう点に注意です。

1.相続予定財産が基礎控除内に収まっており、相続税が非課税の場合

2.まとまった財産を生前贈与したい場合

主には上記の2点が挙げられます。

1.のように、相続予定財産が控除内で非課税の場合、相続時の財産を先に得られることがメリットです。

また2.のように、暦年贈与(年間110万円までの贈与が非課税)では追いつかないほど大きな額を贈与したい場合にメリットがあります。

ただし、相続時精算課税制度は一生に一度の制度であり、一度利用すると暦年課税は使えない点も注意は必要です。

ちなみに相続時精算課税制度は、2,500万円を超えた部分に対して一律20%の贈与税がかかりますので、ケースごとにメリットがあるかどうかを見極める必要があるでしょう。

配偶者の軽減特例措置

配偶者の軽減特例措置とは、相続財産のうち1億6,000万円か配偶者の法定相続分のいずれか多い金額まで、相続税がかからないという特例です。

被相続人の配偶者は、その後の生活なども考慮して、税制面において手厚く保護されているといえます。

■不動産の相続税におけるQ&A

相続税の申告はいつまでに行う?

相続税の申告期限は、被相続人が亡くなったことを知った日の翌日から10ヵ月以内です。

ただし、相続の放棄または限定承認をしたい場合には3ヵ月以内に行う必要があります。

「限定承認」とは、相続財産の中に負債がある場合、受け取る遺産の範囲内で借金を返済する方法です。

一方の「放棄」とは、借金も返さず遺産も一切相続しないことを指します。

3か月以内に「財産調査」を行い、負債の有無などについてしっかり把握した状態で、上記のいずれかを選択されることをおすすめします。

相続税が払えない場合は?

相続税は10ヵ月以内に一括で払わなければなりません。

1.延納を申請する

2.物納を申請する

3.相続財産を売却して、売却代金で支払う

主には上記の3点が挙げられます。

1.の延納は、分割払いのことです。

最長20年にわたって返済できますが、支払う能力があるにもかかわらず延納を申請しても、認められることはないでしょう。

2.の物納は、相続財産の不動産などを相続税として納める方法です。

物納は相続財産の範囲でしかできず、認められるための条件も厳しいため、物納のハードルは高いといえます。

3.相続した財産を早期に現金化して、その代金で相続税を支払う方法です。

現金以外に株や不動産を相続した場合の選択肢となりますが、不動産の場合はすぐに現金化が難しいため、早めに行動する必要があるでしょう。

とはいえ、相続税が払えない場合には現実的な方法ともいえます。

他には金融機関から借り入れるなどの方法もありますが、財産を得るために借金をすることで本末転倒な結果とならないよう、本当に借金してまで相続税を支払う価値があるのかを見極めましょう。

上記のいずれを選択する場合でも、なるべく早めに計画して行動する必要があります。

申告期限を過ぎると延滞税がかかることもあるため注意が必要です。

相続においては自身で行うこともできますが、予期せぬトラブルを避けるためにも、専門家へ依頼しておくことをおすすめします。

現金と不動産の相続はどっちが得?

前述のように、不動産の場合はさまざまな特例によって、実際の取得金額よりも低い評価額で相続税の計算ができるため、不動産は相続税対策に有効だといえます。

また反対に、現金には等倍の価値があるため、額面どおりに評価されてしまうことから、やはり現金よりも不動産で相続する方が得であるといえるでしょう。

実際に相続税対策にマンションを購入したり、土地を購入してアパートを建築することで貸家建付地として評価を下げる方法を取る人も多いです。

ただし、不動産には「維持費」がかかることを忘れてはいけません。

不動産を取得する諸費用や固定資産税などの税金や、修繕費用などといった維持費は、不動産を所有することでかかるコストのため、どちらが良いかをよく考えましょう。

良い不動産であれば現金よりメリットを受けられることもありますが、いわゆる「負動産」を取得しないように注意が必要です。

■まとめ

ここまで、不動産にかかる相続税の計算方法や、控除・特例などについてご紹介してきました。

相続は誰にとっても、遅かれ早かれ関わる可能性のあるといえます。

それが不動産の場合には、本記事で解説した評価方法や特例などを活用できるため、本記事をご参考いただけますと幸いです。

【本記事のまとめ】

相続不動産の評価は取得額や実勢価格ではなく、固定資産税評価額が基準

相続不動産の所有形態によって、受けられる特例が変わる

不動産は現金よりも評価額を下げられるが「維持費」かかる点には注意